Oportunidades de Mercado

Un tema de gran interés para traders, inversionistas y entusiastas es el de generar ganancias o multiplicar sus inversiones en Crypto así como en acciones, precisamente la razón que nos une.

Ya sea que sigamos noticias de los mercados que nos interesan, YouTubers o páginas que nos presentan nuevos lanzamientos y proyectos así como eventos o airdrops, existe un sin fín de fuentes de información y un número creciente de proyectos que podemos estudiar para tomar nuestra desición e invertir en éstos.

Sistema de Trading

Las gráficas de precios nos permiten identificar momentos oportunos de inversión y la tendencia de un activo, en el caso de Trading nos permite identificar oportunidades tanto en mercados alcistas como bajistas. Para encontrar y aprovechar tales oportunidades cada trader puede desarrollar su “sistema”.

El Sistema es personalizado por cada trader basándose en backtesting y experiencia, eligiendo buscar o definir:

- El capital o porcentaje de capital destinado para inversión que utilizará en una operación,

- La temporalidad en la que operará,

- El Risk-Reward Ratio,

- Lo Conservador o Arriesgado del Stop Loss,

- El nivel de Take Profit, ya sea en cantidad o porcentaje de retorno,

- La desición de seguir sólo la acción de precio en conjunto con el volumen,

- Seguir sólo patrones, soportes y resistencias,

- Los indicadores o combinación de éstos,

Hoy, como había prometido, quiero enfocar el post en esto último, las oportunidades de entrada a trades que pueden brindarnos los indicadores. A pesar de lo personalizada que puede ser una estrategia, gracias a la democratización de la información sabemos de la existencia de combinaciones “populares” de indicadores.

Backtesting

Más importante que solo conocer los indicadores o combinaciones de éstos mismos y plasmarlos en nuestras gráficas, es probar el grado de efectividad que brindan y también, la facilidad de uso que representa para cada quien.

Tenemos indicadores que interactúan directamente con las velas y osciladores que vemos en páneles debajo de las velas; y así como analistas y traders tienen los de su preferencia, el backtesting te ayudará a determinar aquellos que mejores resultados te brindarán.

Además de ver en las gráficas las diferentes oportunidades que se pueden detecar, veremos por qué algunas señales resultaron ser rentables y por qué otras fueron señales falsas, si se presenta el caso. Analizaremos distintas temporalidades con cada combinación de indicadores y todo esto se hará con el gráfico actual de Bitcoin.

Las “Señales”

Previo a entrar de lleno al tema, hay una recomendación – regla qué seguir: sigue la tendencia.

MACD + EMA 200

Esta es una de las combinaciones más populares. Consiste en abrir operaciones cuando vemos el cruce entre las líneas del indicador (convergencia-divergencia). Primero veamos el gráfico, libre de indicadores. Al momento de redacción podemos ver que el precio no ha hecho ni un lower low y tampoco higher low, se mantiene sobre el mismo soporte y cayó de la línea de tendencia, lo que nos indica que con el retest que está haciendo en este nivel sabremos si continuará actuando sobre el mismo rango intradía o si caerá al rango de $32,000 ~ $30,000.

Activando el MACD podemos ver las convergencias entre las líneas del indicador, son estas las que señalan la entrada o salida de un trade. A pesar de lo fácil que esto parece, es un poco más complejo dado que pueden presentarse “señales falsas”.

Sólo para efecto de visualización, se señalan en el gráfico (1D) los momentos de cruce así como en tonos de color el tipo de posición. Verde para compra, rojo para venta y negro para falsa señal o rango.

-¿Siempre que haya cruce podemos abrir una posición?

-Aunque en unos casos el backtesting pueda representar una posible ganancia, es aquí donde cabe recordar la recomendación de operar de acuerdo a la tendencia, esto para operar con el menor riesgo posible. Para ello podemos activar el EMA 200, que es el segundo indicador que completa esta combinación, donde podemos ver cruces bajistas en MACD cuando el precio se encontraba en tendencia alcista.

Los EMA y MA (medias móviles) nos muestran la ponderación promedio de un activo en un tiempo determinado, este puede configurarse manualmente; en este caso se consideran 200 velas y nos muestra la tendencia del activo.

Proyectando sobre la gráfica operaciones LONG en los puntos identificados, se proyectan tambén los niveles de Stop Loss en los previos swing low de cada trade, apreciamos que en el tercer trade era mayor el riesgo que el retorno.

-¿Swing Low, cómo se determina?

-Puedes basarte sólo con la vista, claro, pero también existe un indicador que se llama ZigZag++ que sirve para visualizar máximos y mínimos (Higher Highs, Lower Highs, Higher Lows, Lower Lows). Proyectaré este indicador en la gráfica.

-¿Es la única manera para determinar el Stop Loss?

-Puedes basarte también en otros indicadores y definir este tan conservador o arriesgado como desees. Puedes usar:

Parabolic SAR

Al activar notarás íconos o símbolos que actúan sobre las velas, SAR significa Stop and Reverse y nos indica el punto en el que un activo concluye un rally o interrumpe el mismo. En este sentido nos puede ayudar a determinar el Stop Loss, dado que éstos íconos simbolizan el fondo o punto al que podría retroceder un activo, así podemos protegernos y reducir la pérdida en caso de un retroceso espontáneo o uno provocado por FUD o alguna noticia que afecte al proyecto o crypto.

Además, al marcar el punto en el que se detiene una tendencia en un ciclo puede utilizarse como señal de salida de un trade, cuando éste se presenta podemos evaluar el tomar ganancia.

Haciéndo énfasis en lo conservador o arriesgado que traders e inversionistas pueden fijar su Stop Loss, se comparten las presentes observaciones. Puedes usar el punto más bajo del Parabolic SAR como punto de Stop Loss o bien, el punto previo a la apertura de tu posición, para que en caso de un cambio de tendencia se cierre tu operación con una pérdida mínima.

Una nota adicional, como actúa de acuerdo al precio, a simple vista podemos observar que el Parabolic SAR también va creciendo o avanzando comforme la tendencia, y hay quienes lo utilizan para recorrer el Stop Loss, para así en caso de cambio de tendencia tu operación se cierre pero esto en un punto de ganancia. Dependerá de la estrategia de cada quien, considéralo en tu backtesting.

Como el Parabolic SAR muestra el punto máximo, se puede decir que lo que nos señala es la resistencia que un activo no puede superar y sería un indicador para tomar ganancias.

Considerar que: esto no ocurre sino hasta que en el precio se presenta un retroceso, así que este indicador no será una señal de salida en un punto máximo. Aquí cabe considerar la resistencia que el precio encontró, en el gráfico dos velas alcanzaron casi el mismo nivel así que se presentaron oportunidades de Take Profit casi en máximo dos días seguidos.

Donchian Channels

Muy similar a las Bollinger Bands, que más adelante veremos, muestran de manera más sencilla los mismos niveles que el Parabolic SAR.

-¿Sólo puedo fijar mi Stop Loss con indicadores?

-¡No, para nada! No necesariamente necesitas basarte en el Swing Low, tampoco en indicadores, ni lo que hace nadie más; sólo tú defines tu estrategia de gestión de riesgo y nadie más, así operes con $20 usd, $50 usd y quieres perder un máximo de $5 usd 0 $10 usd en caso de un retroceso, puedes optar por un Stop Loss tan arriesgado o conservador como desees.

Como siempre, insisto en que el Análisis Técnico no es una herramienta de predicción de precio sino para que plasmemos los posibles escenarios alcistas y bajistas de un activo, y con ello determinar objetivos de precio así como retrocesos posibles (Wealth Management, Risk Management).

Volviendo al MACD + EMA 200,

Ya vimos el comportamiento (1D), pero, ¿que hay de operaciones intradía o scalping?

Usando en TradingView el Layout doble, proyectaré:

- La temporalidad (1D) a la izquierda y (4H) a la derecha,

- El primer cruce alcista (1D), al estar ligadas, los mismos trazos se plasman el todos los layouts. Así que la línea que vemos en (4H) es la misma de (1D), esto nos sirve como referencia del cruce alcista de MACD,

- En el panel (4H) proyecto también MACD e incluyo ZigZag++,

- La posición LONG está proyectada basándome solo en el cruce alcista y bajista (1D),

-¿Por qué es importante?

-Porque operamos respecto a la tendencia. En el gráfico (1D) tenemos cruce alcista y el precio está sobre el EMA 200, lo que indica o confirma que estamos en una tendencia alcista así que en una temporalidad menor, en este caso (4H) operaremos solo operaciones LONG.

Habrás notado que hasta ahora todas las posiciones LONG están proyectándose con el retorno o ganancia máxima; lo cual en la práctica no será fácil de conseguir sino hasta que se tenga experiencia suficiente, pero aún así es un porcentaje bajo el lograr entrar en el punto mínimo y salir justo en el punto máximo. ¡Y eso no es algo malo!

Es un problema bonito de tener el pensar “¡Pude haber obtenido más ganancia!” Principalmente porque antes de abrir una operación esperaríamos confirmación de la tendencia con acción de precio. Es decir, no abriremos nuestra posición justo cuando se presente el cruce MACD, mucho menos abrir antes de que se presente el cruce. Esperamos a la segunda barra del histograma, generalmente veremos una vela roja luego del cruce, es un retest al soporte en ese nivel, si la siguiente vela no rompe el soporte ni la estructura alcista del MACD entonces se puede considerar que la tendencia continuará como la proyectamos.

Risk Reward Ratio | Relación Riesgo-Beneficio

Este se determina con nuestro precio de entrada, el monto objetivo de ganancia que fijamos (Take Profit) y el Stop Loss y en el caso del trade ue identificamos (1D, 4H) al punto máximo era de 5.12 pero éste sería difícil de lograr mucho menos identificar, aquí no estamos viendo la gráfica en tiempo real sino identificando los puntos de entrada que nos señalaba la combinación de MACD y EMA.

Generalmente se recomienda un Risk-Reward Ratio de 1.5 a 2 para quienes recién empiezan a operar en el mercado. Se muestra un Risk-Reward de 2 y se incluyen los precios, de entrada, stop y take profit.

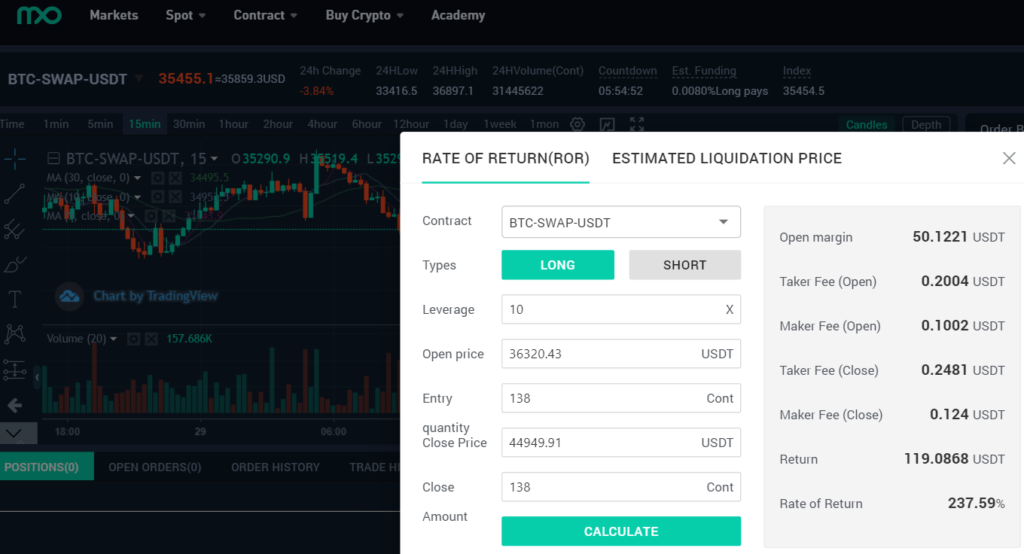

Habrás notado que “nos perderemos de ganancias” pero veremos cuanto representa un Risk Reward de 2 aprovechando la calculadora que MEXO provee en trading con los valores que vemos en la operación LONG.

- Entrada: 36,320.43

- Take Profit: 44,949.91

Considerando un trade abierto con $50 usd, un apalancamiento de 10X la tasa de retorno es del 237.59% que serían $119.08 usd

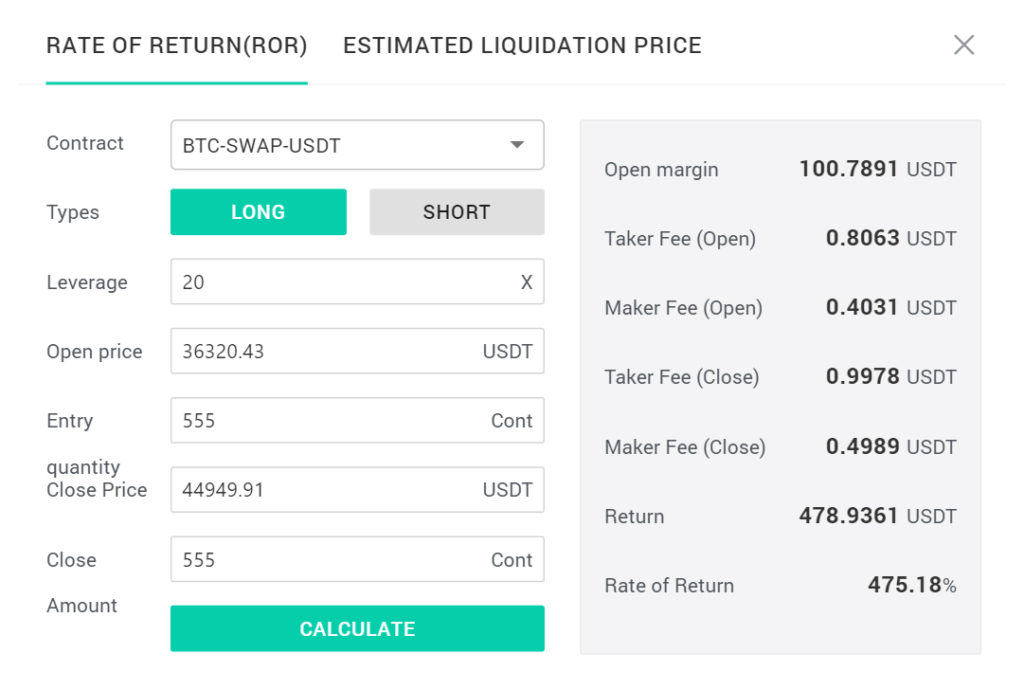

Usemos los mismos valores de entrada y toma de ganancia (Risk Reward Ratio de 2) pero con un apalancamiento de 20X y una inversión de 100 usd tendremos como retorno un 475.18% que serían 478 usd.

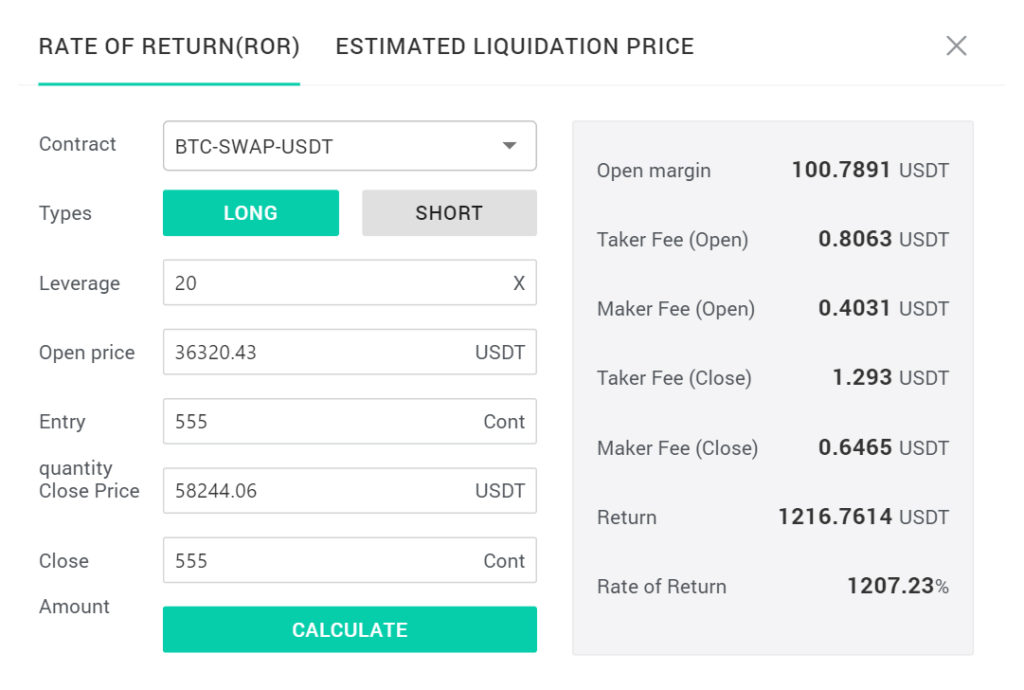

Si proyectamos el Risk-Reward Ratio de aproximadamente 5 que veíamos en la máxima toma de ganancia tendríamos, con la misma inversión de 100 usd en el trade, un retorno de 1,207% que equivale a 1,216 usd. Pero para esto habría que considerar experiencia, más indicadores o estrategia distinta así como el control de emociones en caso de no haber fijado un objetivo para tomar ganancias. No porque sea complicado significa que sea imposible, tenemos distintas capacidades y habilidades, por ello la importancia -nuevamente- de hacer el backtesting y probar distintas estrategias para que determines tu sistema.

Lo ideal sería operar con un risk-reward ratio de 1.5 a 2 en un inicio, ya con experiencia podrás aventurarte más o bien, recorrer tu Stop Loss (Trail Stop Loss) conforme se acerca a tu objetivo. La experiencia que desarrolles será vlave para tus futuros trades.

Pasemos ahora a la temporalidad (1H) respecto a la cual abriremos nuestra operación y determinaremos la tendencia en (4H) y abriremos

Y, repitamos esto mismo para temporalidades menores, tomando como base la tendencia (1H) y operar en la temporalidad (15m)

Golden Cross

(Próximamente)

VWMA + SMMA

(Próximamente)

Ichimoku Cloud

(Próximamente)

Bollinger Bands

(Próximamente)

No hay nadie que no haga un esfuerzo para reunir capital para poder invertir, celebramos un nuevo trabajo, un nuevo cliente, un nuevo proyecto porque sabemos lo que significa para nosotros así como para quienes más significan para nosotros, por ello el reafirmar que antes de operar con capital no sólo pongas en práctica lo que aquí se expone, es crucial construir experiencia en lectura e interpretación de Análisis Técnico.

Si surgen dudas los comentarios están abiertos.